美国联邦储备委员会20日公布的上次货币政策例会纪要显示,美联储考虑在未来几个月开始退出量化宽松(QE)政策,并商讨采取其他措施对冲退出QE对市场造成的不利影响。这表明,美联储正为QE的最终退场铺路,全球金融市场将面临新的变数。

美联储释放两大信号

当天公布的会议纪要传递了两大信号:第一,美联储希望进一步加强政策沟通,通过强化对量化宽松和低利率两大工具的区分,打消外界对削减量化宽松可能导致加息提前到来的忧虑;第二,在削减量化宽松过程中,可能启动其他替代性措施来冲淡其影响。而这两者可能成为未来美联储政策的两大考验。

从这份货币政策例会纪要来看,美联储决策机构——联邦公开市场委员会成员就与中期货币政策相关的问题进行了广泛讨论,重点权衡了加强政策沟通和前瞻指引的选项,这将为正式开始削减量化宽松——850亿美元月度资产购买规模奠定重要基础。

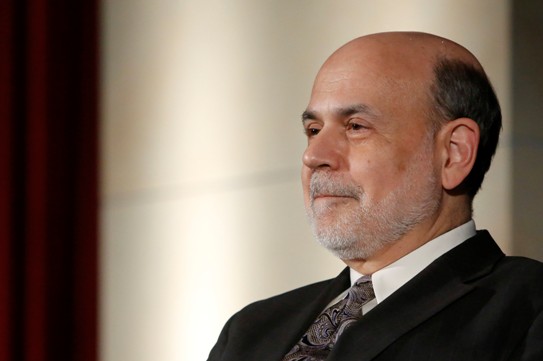

(11月19日,在美国华盛顿美国商会,美联储主席伯南克参加全国经济学家俱乐部年会。)

与会成员普遍认为,美联储的政策沟通应力求简单、明了和一致。在量化宽松政策方面,应更多强调削减量化宽松与经济数据相关,取决于就业市场已出现的和预期将出现的改善,以及与这一措施有关的利弊分析。

美联储官员认为,未来数据将基本符合他们对就业市场前景改善的判断,这将使得未来几个月里削减量化宽松成为可能。有与会者指出,即使就业市场前景改善并不那么明显,基于对量化宽松利弊的权衡,美联储仍有可能在未来某个节点放慢资产购买步伐。在这一情况下,需要用其他措施作为货币政策刺激的补充。大多数与会者认为降低美联储支付金融机构的超额准备金利率是未来值得讨论的选项,可以把其作为保持货币政策刺激的加强性信号。

已有0人发表了评论